La temática de la dolarización, que vuelve a emerger en virtud de una economía que navega los tres dígitos de inflación anual y de unas elecciones presidenciales donde se ha incorporado al debate de campaña, fue abordado por el Centro RA de la FCE (UBA) en un nuevo estudio.

“Para reintroducir la discusión vale, primero, definir de qué se trata una dolarización. Esta implica la adopción plena de una moneda extranjera (en este caso, dólar estadounidense) como moneda única de curso legal. Para ello, es necesario eliminar todo peso argentino en circulación. Esto se lleva a cabo anulando al Banco Central argentino. En otras palabras, se deben liquidar todas las posiciones del BCRA y netear su patrimonio neto. Ahora bien, para lograr esto, tanto activos como pasivos de la entidad deben compensarse y redundar en un saldo igual a cero. Por lo tanto, se torna preciso indagar sobre el monto y composición de cada uno”, señalan.

Cómo se llega al valor del dólar en el hipotético contexto

Es preciso analizar la confección del Balance del Banco Central, de modo de comprender cómo se obtiene la cotización que permitiría reemplazar todos los pesos de la economía por dólares. El Banco Central cuenta con diversos activos: reservas internacionales, Letras Intransferibles, títulos públicos, adelantos transitorios y otros. Algunos de estos se encuentran denominados en moneda dura, mientras que otros en pesos. La sumatoria alcanza los 160.412 millones de dólares (al tipo de cambio oficial mayorista). Por otro lado, siguiendo la misma metodología, los Pasivos alcanzan 144.683 millones de dólares, por lo que el patrimonio neto del Banco Central es positivo por aproximadamente 15.729 millones de dólares. Sin embargo, hacia el interior de su balance se encuentran algunas particularidades propias de la contabilidad argentina que podrían empañar el resultado final.

“En primer lugar, las reservas internacionales declaradas corresponden a lo que se consideran reservas brutas. Estas están compuestas por múltiples partidas: dólares propios del BCRA, oro, encajes bancarios (depósitos en dólares del sector privado), y líneas de financiamiento como ser el swap con China (18.891 millones) o el BIS (3.189 millones), entre otros. Por lo tanto, descontando lo que no es dinero propio de la entidad y los ítems que en caso de utilizarse significarán en cierta medida un endeudamiento, da por resultado que las reservas netas en poder del BCRA son significativamente menores: aproximadamente 439 millones de dólares al momento del informe.

En segundo lugar, otra partida que conforma el activo del Banco Central son las Letras Intransferibles. Estas son títulos de deuda que tiene el Tesoro Nacional para con el BCRA por todos los dólares de reservas que aquel ha tomado a lo largo del tiempo de las arcas de la autoridad monetaria. No obstante, por su concepción, es una deuda no transferible, por lo que no cotiza en el mercado. En línea con ello, el artículo 62 de la ley de solidaridad social y reactivación productiva, sancionada el 21 de diciembre de 2019 establece que estos títulos de deuda deben computarse a valor técnico. Dado que actualmente los títulos de deuda en dólares del Tesoro Nacional cotizan a paridades del 25% promedio, el valor efectivo de las Letras Intransferibles dista de ser el que sería en caso de cotizar en el mercado secundario.

Habiendo esclarecido estas cuestiones, distinguiendo lo que sí es líquido (billetes, bonos, etc.) de lo que no (Letras Intransferibles) y sobre cómo computar estas partidas, resulta propio ahondar sobre cuál sería el tipo de cambio implícito que resulta de netear activos (en dólares) y pasivos (en pesos) del BCRA.

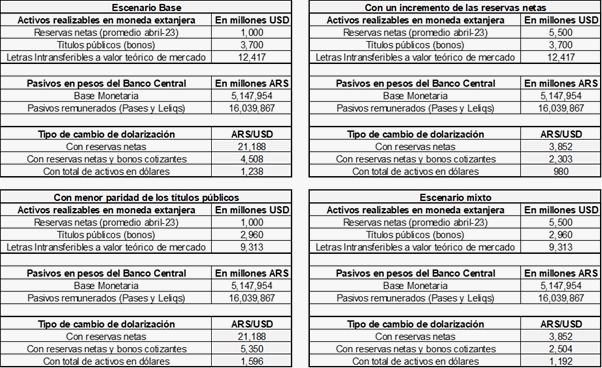

De este modo, se proponen cuatro escenarios de análisis. El primero considera la situación actual, en base a los stocks de reservas internacionales y bonos en moneda extranjera que posee el Banco Central vs. el total de sus pasivos en pesos. Asimismo, se incluye un caso teórico donde las tenencias de Letras Intransferibles pasan a cotizar en el mercado secundario como cualquier otro título público, aunque penalizadas en su paridad por un supuesto de menor liquidez. Luego, se detallan dos escenarios en el que se contempla cuánto sería el tipo de cambio de dolarización en caso de que las reservas netas se ubiquen en niveles similares a los de finales de 2022 y otro que hace lo propio en el caso de que los títulos públicos coticen a una paridad inferior (20%) similar a valores de finales de 2022 como consecuencia de un exceso de oferta ante la necesidad de liquidar las posiciones para hacerse de dólares. Por último, se propone un escenario mixto que integra ambas variantes de los escenarios 2 y 3.

En base a la tabla expuesta, en el escenario base actual, el tipo de cambio de dolarización alcanzaría los $4.508 considerando reservas netas y títulos públicos que cotizan en el mercado, y $1.238 de incluirse las Letras Intransferibles. En cambio, de considerarse el escenario mixto, la cotización se ubicaría en torno a los $2.504 y $1.192, respectivamente.

Caso contrario sería necesario pedir un préstamo entre 30.000 y 45.000 millones de dólares, dependiendo la situación, para dolarizar a una cotización similar al CCL, que al momento del informe estaba en 430 pesos.

El informe también incluye otras consideraciones como cuáles serían las consecuencias de la dolarización y algunas reformas que el Centro RA considera imprescindibles, entre otras, en ese hipotético escenario.

Como conclusión, se menciona que una dolarización per se trae asociada estabilidad de precios (se suprime la inflación e incluso da pie a escenarios de deflación), pero para que funcione bien como sistema económico es condición necesaria realizar una serie de reformas estructurales (sostenibles en el tiempo) que, en el caso de hacerse, sentarían las bases de una nueva configuración económica, lo cual sembraría el interrogante de si efectivamente era necesario dolarizar.

Informe completo en: https://centrora.economicas.uba.ar/dolarizacion-en-argentina-un-abordaje-desde-la-coyuntura-y-las-limitaciones-actuales/